二次相続を考慮した遺産分割

一次相続・二次相続という言葉はあまり馴染みがない言葉ですが、相続を考える上では大変重要なキーワードです。

二次相続とは?

一般的には、男性の方が女性に比べ、寿命が短いというデータがありますので、ここでは仮にご主人が先に亡くなり、その後に奥様が亡くなると仮定します。

まず、一次相続とは、ご主人が先に亡くなった際の、奥様とご子息への最初の相続をいいます。

次に、やがて、奥様が亡くなったことによるご子息への二度目の相続が二次相続。

遺産分割は”円満であることが一番大切”ですが、節税に配慮した遺産分割方法も検討したいものです。

節税を考える際は、「一次相続で税額が少なくなるように遺産分割したが、二次相続でもっと重い税負担になってしまった。」ということがないよう、一次相続と二次相続のトータルの税負担で考えてみましょう。

トータルで考えるときのポイントは、次の「配偶者の税額軽減の特例」。

配偶者の税額軽減の特例

被相続人の配偶者が相続や遺贈により取得した財産の課税価格が、

- 1億6,000万円

- 課税価格の合計額に配偶者の法定相続分を乗じた金額

のどちらか多い金額に達するまでは、配偶者に相続税がかからない

この特例を活用して、配偶者が限度一杯相続すると、一次相続の税額は抑えることができるのですが、二次相続の段階では、

- 配偶者の税額軽減の特例が使えない

- 配偶者が一次相続により取得した財産のほか、本人固有の財産もある

- 法定相続人の数が一次相続時に比べて1名減ることにより、その分基礎控除額が小さくなる

- 同上の理由により、適用税率が高くなる

という理由により、場合によっては二次相続の相続税額が大きくなってしまい、一次相続・二次相続トータルで考えると損してしまうケースも多くあります。

一次相続で考えるべき遺産分割とは

一次相続の段階では、どのようなことに配慮が必要なのでしょう?

配偶者が多めに相続すると、その後の二次相続の税負担が大きくなるが、それを避けて、配偶者が少なめに相続すれば、配偶者の老後の資金が足りなくなってしまうかもしれません。

それより、二人の協力あってこその蓄財なのですから、配偶者が相続して当然なのかもしれません。

節税なのか。配偶者の気持ちなのか。結局は、そのご家族では何が大事なのか、を考えて遺産分割することになるでしょう。

節税の観点からは、一次相続で「配偶者の税額軽減の特例」をどれくらい活用するかがポイントですが、その際は、

- 配偶者自身に財産がどれだけあるか?

- どの財産を相続するのか?

- 配偶者の今後の人生設計はどのようにお考えか?

- 不動産価額を含め、財産を取り巻く環境変化がどうなるか?

などを確認し、検討します。

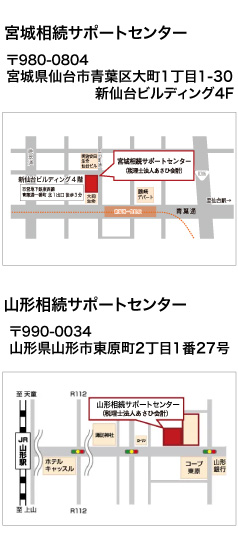

宮城・山形相続サポートセンターでは、相続について多くの知見を持つ税理士が、持てるノウハウを駆使してみなさまのお役に立てるよう対応させていただきますのでお気軽にご相談ください。

二次相続を考慮した遺産分割相談は初回30分無料となっております。

なお、配偶者・ご子息のご同伴も歓迎いたしますので、是非ご一緒にお越しください。